令和5年10月から消費税のインボイス制度が日本でも導入されましたが、個人アフィリエイターが毎月5万円前後の収益ならばインボイス登録せず免税事業者のままでいるほうが、確定申告を含めて経理事務がシンプルなままなので有利です。

※アマゾンアソシエイトについて修正しました(2023.1.18)

今回の記事では、自分で判断したいアフィリエイター、ブロガーのために、大手ASP各社のインボイス(適格請求書)対応を一覧にします。おそらく、ご自身で判断できる内容になっています。

一度登録すると、簡単には免税業者へ戻ることはできません。少なくとも3年は課税事業者として消費税の確定申告計算が必要です。

ぜひこの記事をご覧になってから、インボイス制度の登録をするかどうか決めて下さい!

個人アフィリエイターは結局インボイス登録をどうしたらいいの?

ASPの成功報酬には消費税が含まれている事が多いため、アフィリエイトブロガーはインボイス登録が必要なのではと思いがちです。

- インボイス登録しなきゃいけないんじゃないの?

- インボイス登録したら損しないかな?

- そもそもインボイスってなに?

といった疑問や不安があると思います。ただ、消費税は預かったお金を税務署へ渡すだけ、事業者自身には損も得もないものです。

とはいっても、『結局どうしたらいいのか』という決定打が欲しいです。

インボイス制度そのものがサッパリわからん!という方は、下の参考記事をご覧ください。税理士ではありませんのでただの私見ですが、とにかくわかりやすくをモットーに解説しています。

こんにちは、副業アフィリエイトブロガーのたくす(@taksBLOG)です!

インボイス制度のことはだいたい知ってるという方、おまたせしました!ASP各社の対応をまとめましたので参照下さい(令和5年3月現在)。

※この記事には一部PRが含まれています。

大手ASPのインボイス制度対応状況まとめ

大手ASP(アフィリエイト・サービス・プロバイダー)のインボイス制度の対応状況をご紹介します。

なお、クローズドASPについてはここではご紹介しませんので、ご了承下さい。

A8.net(株式会社ファンコミュニケーションズ)のインボイス対応

![]() ASP最大手のA8.netで、インボイスに関する明確な案内がありました。

ASP最大手のA8.netで、インボイスに関する明確な案内がありました。

消費税の免税事業者である個人の方などへの影響はございません。

(A8.netスタッフブログ「インボイス制度に関するお知らせとお願い」 より抜粋)

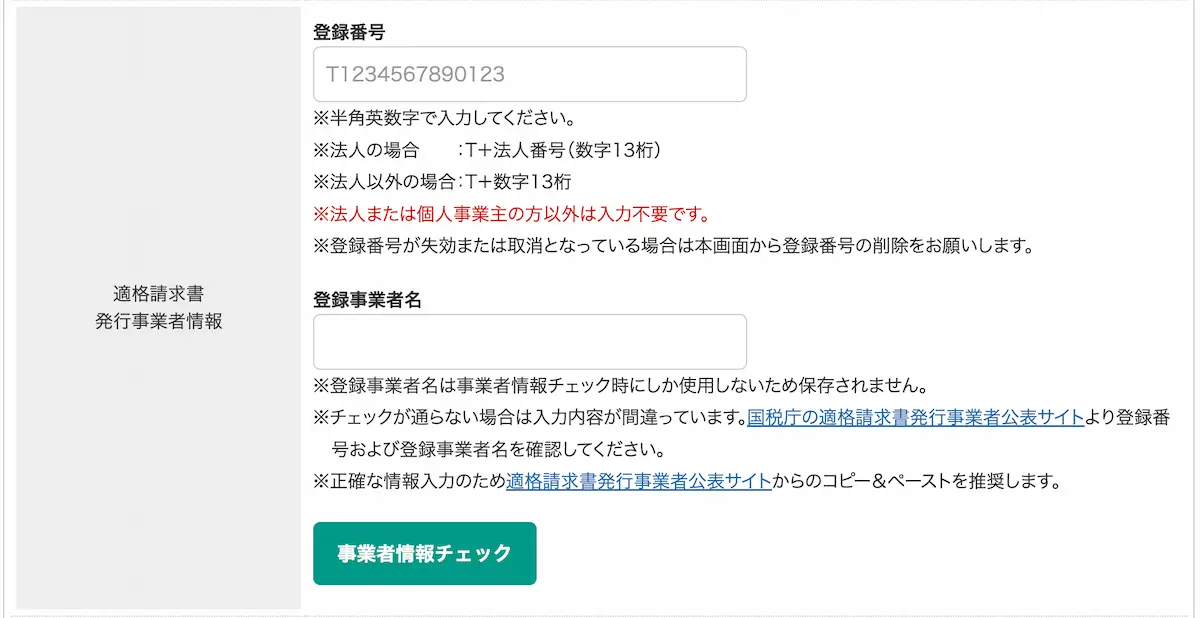

会員登録情報の修正画面では、インボイスの登録ができるようになっています。

A8.net会員情報登録画面より(抜粋)

朱書きされている通り、法人や個人事業主など、税務署へ開業届けをしていて課税事業者登録をしている人は入力が求められています。一方、開業届をしていないような一般的な副業ブロガーは入力不要です。

もしもアフィリエイトのインボイス対応

もしもアフィリエイトでも現時点では未対応ですが、A8.net同様に今後登録フォームが設置されることが通知されています。

「登録番号」をご登録いただいたメディアオーナーの皆様には

2023年10月のインボイス制度開始時より、管理画面から支払通知書を発行する予定です。 (もしもアフィリエイトのお知らせより抜粋)

もしもアフィリエイトの報酬は消費税込みであることがQ&Aで明記されていますので、インボイス登録をした場合は、消費税の納税手続きが必要になります。

免税業者のまま、つまりインボイス登録番号を入力しない場合は、消費税抜きの報酬が振り込まれるか、問答無用で消費税込みで報酬が振り込まれるかのどちらか。

免税業者にとっては消費税抜きで振り込んでもらったほうが経理の手間が省けますが、もしもアフィリエイトだけ会員登録している人はいないと思うので、もしもからの報酬だけが計算不要になるということです。

afb(アフィb)のインボイス対応

afb(アフィB・株式会社フォーイット)では、報酬は消費税別であるとトップページにも明記されています。

afbも現時点では登録情報の入力欄がありませんが、今後対応されるとのお知らせがありました。

2023年10月1日からインボイス制度が開始されることに伴い

、

2023年4月以降、適格請求書発行事業者登録番号の登録機能をリリースいたします。 (afbお知らせから抜粋)

afbはそもそも税別報酬に消費税をのせて支払うASPなので、非常に明確です。免税事業者向けの案内もシンプルです。

消費税の免税事業者といった適格請求書発行事業者でない方は登録

の必要はございません。 (afbお知らせから抜粋)

つまり、免税事業者であっても取引は継続できることがわかります。

バリューコマース株式会社のインボイス対応

バリューコマース(通称バリュコマ)は、インボイス制度専用の解説ページを公開して、わりと細かく説明しています。ページ内のQ&Aでも以下のように立ち位置を明確にしています。

Q:現在、消費税の免税事業者ですが、適格請求書発行事業者として登録しなければいけないのでしょうか?

A:バリューコマースではご登録を推奨しますが、最終的なご判断はサイト運営者さまご自身の判断にお任せします。

Q:適格請求書発行事業者として登録していないとバリューコマースとは取引を続けられないのでしょうか?

A:いいえ。適格請求書発行事業者として登録がないアフィリエイトサイト運営者様とお取引しないということはございませんので、ご安心ください。

明確に、免税業者のままでも取引ができると書かれています。

アクセストレードのインボイス対応

老舗で金融関連が得意なアクセストレードの対応は次の通りです。

アクセストレードでは、パートナーから適格請求書(インボイス)を受領する代わりに管理画面から各パートナーに支払通知書を発行します。ただし、支払通知書を適格請求書(インボイス)の代わりとするためには「適格請求書発行事業者」としての登録が必要となります。

(アクセストレードのお知らせから抜粋)

もしもアフィリエイトと同じタイプの対応で、支払通知書が発行されるスタイルです。適正な消費税の確定申告はアフィリエイターに任されています。

アマゾンアソシエイトのインボイス対応は?

インボイス制度は消費税の制度です。

消費税は「国内取引」を対象とした税制なので、海外企業であるアマゾンの報酬は対象外です。もしも、日本に住んでいない人なら、対象になる場合がありますが、きっと日本在住ですよね?

Amazonは、アソシエイトメンバーへの支払いにインボイスを必要としません。最低支払金額を超える紹介料を獲得すると、自動的に支払いが行われます。なお、お住まいの国や地域によっては法律や条例によりAmazonへのインボイスの送付が義務付けられている場合があります。ご自身がこのような法律や条例に該当するか、今一度ご確認ください。

【参考URL】アマゾンアソシエイトのインボイス対応

※アマゾンセラー(販売業者)は別扱いです。海外輸出している人なら逆に、消費税の還付が受けられますので、登録しておくほうが断然有利です。

つまり、免税業者のままでも問題ないということです。

アマゾンジャパンからインボイスに関するアンケート(2023.10.18追記)

私達が契約しているアマゾンアソシエイトは、アマゾンジャパンという日本法人です。インボイスについては上記の通りの対応ですが、メールで「アンケート」という形でインボイス登録の状況確認のお知らせが届きました。

基本的には次の2点を確認されます。

- あなたはインボイス登録事業者ですか?

- あなたは課税事業者登録者ですか?

免税事業者のままでの一般的なアフィリエイトブロガーなら、どちらも当てはまらない回答になります。

結果的に免税事業者なら「追加で必要な対応は特にありません」と表示され、源泉徴収率も「0.0%」と表示されます。つまり、今までと変わらない取引ができることとなります。

GoogleAdSense(グーグル・アドセンス)のインボイス対応は?

GoogleAdSenseも海外企業です。アマゾン同様、気にしなくて構いません。

![]()

消費税は「国内取引」を対象とした税制なので、海外企業であるGoogleAdSenseの広告収入は対象外です。

アドセンス収益しかないブロガーは、完全にインボイス制度のことは気にしなくてOKです!

《関連記事》インボイス制度がアフィリエイトに影響がない理由【図解】

まとめ〜アフィリエイターのインボイス対応は様子見で問題なし

実際、インボイスに登録しても損はないのですが「免税業者なのに今まで消費税込みの報酬を受け取っていた」というアフィリエイターにとっては、益税(本来受け取るべきではない消費税)分の利益がなくなるため「減収する」といった感覚になると思います。

そもそも今まで見逃されていた益税制度が解消されるだけなので、開業届を出している人はインボイス登録しましょう。

インボイス登録には経過措置がある

令和5年3月31日までに登録しないとまずいような気がしますが、まったくそんな事はありません。

制度開始による影響を緩和するために、令和11年9月30日までの取引には、一定のフォローがされることが決定されています(参考:国税庁HP「登録申請書の令和5年4月1日以後の提出について」)。

免税事業者である個人アフィリエイターは、あわてて登録しなくても経過措置中(せめて1年程度)は状況を見てからにするほうが得策だと思います。

なぜかというと、電子帳簿保存法を見据えて、会計ソフト選びを検討したほうがムダがないからです。

電子帳簿保存法とは、従来の紙による帳簿保存義務を廃止し、電子帳簿での保存を義務化するものです。

対象が電子取引となっているため、ネット上の取引がほぼ100%であるアフィリエイターは対応必至です。

つまり、アフィリエイターの確定申告が完全に電子化されるために、会計ソフトの利用がほぼ必須となるのです。会計ソフトを使うなら、消費税計算も(設定さえすれば)一瞬で計算できます。

年間収益が20万円を超えないようなアフィリエイターなら所得税の確定申告は不要(住民税は必要)ですが、毎月2万円クラスの収益があるアフィリエイターなら、本気で会計ソフトの導入を考えないといけません。

電子帳簿保存法については、また別記事にてご紹介します。

《参考:国税庁HP》電子帳簿保存法の概要

ASPのインボイス対応は現時点では不明確

前述の通り、ASPなどの対応は3種類に分かれています。

- 免税業者には消費税を除いて報酬を支払うことが明確なASP

- インボイス登録者への対応のみ明確で、免税業者への対応を明記していないASP

- 海外本社のためインボイス制度が関係ないもの

上記「2」の免税業者への対応が不明なASPが、免税業者への報酬を税抜で支払うと予想すれば、インボイス登録しなければ、今まで通り消費税計算をする必要はありません。

というわけで、消費税課税業者とならざるを得ないほどの収益がある場合や、アフィリエイトでなく、商品やサービスを販売しているフリーランスでさえなければ、インボイス登録は時期尚早、というのがぼくの私見です。

電子帳簿保存法の対応の方が重要!

インボイス制度よりも、対応を急ぐべきなのは電子帳簿保存法の方です。

会計ソフト等による経理の電子化によって、税制上の優遇措置があることが決定しています。

会計ソフトを使っていない人は、そろそろ無料のものを試すなどして、慣れておきましょう。個人的にはマネーフォワードのクラウド会計がおすすめです。三菱UFJ銀行との合弁会社もグループ傘下の上場企業で、会計を中心に2012年から事業展開しています。

料金はサブスクタイプなので、買い切りの会計ソフトに比べると長期間使えば割高になるような気がしますが、OSの対応や税制改正の変更によるアップデートなどを考えると、時間も経費もロスカットできます。

パーソナルなら、1ヶ月無料体験できるうえに消費税の自動計算も使えます。無料会員登録は、G-mail、AppleIDなどでできるので、一度は触っておいたほうがいいです。

会計ソフトは、はじめの設定が重要です。簿記の知識がない場合は、日商簿記3級の受験をしてみるか、マネーフォワードなどの無料会員登録で提供されている会計の記事を読んで置く必要があります。いつかはやらねばならないことなので、早めにある程度は把握しておいたほうがスムーズに経理事務ができます。

ちなみに、一般的な会計ソフトは個人商店や町の工場なども対象としています。われわれアフィリエイトブロガーには不要な機能もあるのはやむを得ません。

一方、クラウド会計サービスならば、個人の副業をターゲットにしたサービスが充実しています。ネットビジネス寄りの情報発信が多く、アフィリエイトブロガーにとっては使いやすい会計ソフトです。将来法人化を考えているなら、会社設立もサポートしてくれます。

簿記の知識はスポーツと同じで、知ったからと言ってすぐに使えるものではありません。少しずつしか身につかないので、とにかく仕訳・記帳することがコツです。

おわりに〜インボイス登録の前にそもそも会計の知識に触れておきたい

長文お付き合いいただきありがとうございます。

解説してきたとおり、現時点でのインボイス制度登録は、情報が少ないため様子見がよいと判断できます。最終的には、個々のアフィリエイターの収支により登録が必須となる場合もあるので、今回は情報提供の形式としました。

ご自身の判断材料に活用いただけたら幸いです。

現時点での情報は以上です、たくすでした!

コメント

たくすさん初めまして!

インボイス関連の記事をいつも拝見しています。

私は、ほぼアフィリエイト専業の個人事業主で免税事業者(インボイス未登録、開業届は提出しています)です。

普段は「freee」というクラウドサービスを利用して電子納税を行っています。

所得税の申告は終了しましたが、今年から新たに画面に追加された「消費税申告」は、行うべきか?悩んでいます。

一応、ASPからは税込みで振り込まれていますが、年収8桁とは程遠いですし、そもそも適格請求書発行事業者(インボイス発行事業者)に該当しないように思います。

はやり、しばらくは様子見で構わないのでしょうか?